スタートアップ企業は新しいアイディアや独自技術を用いて、急成長する組織です。スタートアップ企業がもたらすイノベーションは、社会や市場に大きな影響を与えます。この記事では、スタートアップ企業が活用したい資金調達方法や、最近のスタートアップ界隈の資金調達事情について紹介します。

企業では主に成長フェーズにおいて活用される資金調達ですが、資金調達とは事業拡大や新規事業立ち上げのために、外部からまとまった資金を調達してくることを指します。

特にスタートアップ企業では、新しいアイディアや独自技術を武器に新たなビジネスを立ち上げる過渡期において、ビジネスを軌道に乗せるため多くの資金が必要となります。ビジネスを拡大していくフェーズにおいては、プロダクトにおける技術投資や人材の確保、広告費などさまざまな用途でコストを割かなければいけません。

長年創業を続ける企業の場合は、既存事業による売上からこれらの費用を捻出することも可能ですが、スタートアップ企業は創業年数が浅かったり、事業が軌道に乗る前だったりと資金力が乏しいため、自己資金のみで投資を行うことが難しい場合があります。また、急成長を遂げるスタートアップ企業は、スピード勝負であるため自己資金をプールするまで事業投資を待つことはリスクでもあります。こうした事情から、スタートアップ企業が急成長するためには外部からの資金調達をいかにできるかが勝負になります。

資金調達の主な方法は、エクイティファイナンスとデットファイナンスです。「エクイティ」とは株式のことを指し、株式を発行して資金調達を行います。一方で「デット」とは負債のことを指し、金融機関からの融資によって資金調達をします。

今回は、スタートアップ企業の資金調達において活用されることが多いエクイティファイナンスを中心に解説をします。

エクイティファイナンスは株式の発行などによって資金を獲得する方法です。エクイティファイナンスによる資金調達は、対価として株式発行をするため、返済の義務がありません。そのため、株価上昇や配当金を期待する投資家に向けて事業成長による利益拡大が見込める企業として認知されることがポイントになります。株式発行により株式が市場に出回ると企業の株価に影響が出る場合があります。資金が増えると事業拡大に投資ができるので、売上アップに期待が持てます。その場合、株主は配当が増えるチャンスにつながるメリットを享受することができます。注意点としては、企業が資金を増やした場合、資金調達以前から投資を始めていた株主に対する株式が希薄化してしまうことがある点です。既に発行されている株式の一株当たりの価値が下がるので、状況によっては株価が大きく下落するケースもあります。資金調達を成功させるためには、一時的に株式は希薄化するものの、資金調達によって中長期的な視点で成長する魅力を株主に向けて伝えなければなりません。

また、資金調達は一般的に投資家やベンチャーキャピタルが出資者となりますが、近年では直接投資を行う法人も増加しています。特に大手企業は、スタートアップ企業の事業を通じたシナジー効果を期待する投資が増えています。スタートアップへの出資を通じて、協業による既存事業の拡充や、新規事業の立ち上げをするなど革新的なアイディアや技術によるシナジーを期待しています。ソーシャル市場や、スマートフォンが登場し盛り上がりをみせた2010年頃はITスタートアップへの投資が多く行われていましたが、近年ではビッグデータやAI、IoT、シェアリング業界に注目が集まっています。

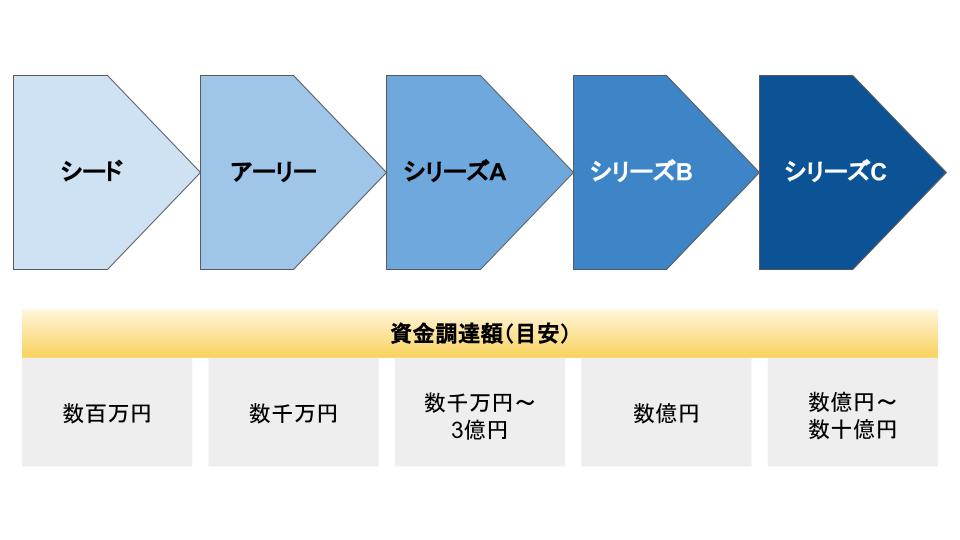

資金調達には「ラウンド」という指標があります。資金調達ラウンドとは、投資家やベンチャーキャピタルが企業へ投資をするための目安を5段階で示すものです。投資家のみならず企業側も成長フェーズを考えるうえで目安にしています。

シードは、起業前の準備段階を示します。

商品・サービスのローンチに向けて、市場調査や分析、事業計画の立案を行っている段階です。シード期は、事業が形になる前なので収益が見込めない時期ですが、調査費や人件費、法人登記などのコストが発生するため、自力で資金を工面できない場合は資金調達が必要になります。シードの時期に最適な資金調達先は、政府系金融機関の日本政策金融公庫からの創業融資があげられます。事業計画を立て、企業の将来性を説明できれば、低金利で担保・保証人なしで融資を受けることができます。商品化されたプロダクトがない状態で、投資家からの資金調達を得るには、事業計画や事業アイディアを仮説をもとに魅力的に伝えることが重要です。

アーリーは起業直後の段階を示します。

事業立ち上げ直後は、軌道に乗るまで赤字経営となることが多いですが、事業グロースを狙うためには、運転資金や販売促進費、人件費などの資金繰りが必要になり、アーリー期を乗り越えるための先行投資も考えなければなりません。この段階で投資家から資金調達を得るには、顧客の反響やファンが生まれていることをデータなどを用いて説明し、事業計画の実現性をいかにアピールできるかが重要です。

シリーズAは、商品・サービスをリリースし、顧客が増え始めた成長段階を示します。

認知度を広げ売上につなげるため、設備の拡充やマーケティング、人員の増員などに資金調達が必要です。シリーズからは資金調達額の目安も増えてきて、資金調達の規模は数千万円から3億円程度とされています。成長ステージであるシリーズAの主な調達先は、投資家に加え、ベンチャーキャピタルが挙げられます。資金調達額が大きく、IPOの目標が明確に決まっている場合は、ベンチャーキャピタルからの出資を受けやすくなります。

シリーズBは、事業が軌道に乗り始めた段階を指します。

シリーズBでは、収益が伸びて経営が安定してくるため、さらなる会社の拡大を狙いIPOを図る企業もあります。また、投資家が投資資金の回収を行うエグジット間近の段階となるため、企業は黒字化することが求められます。シリーズBでは、設備投資や広告宣伝費、人材の獲得など多方面でまとまった資金が必要になるため、資金調達は数億円規模にのぼります。

シリーズCは、事業が黒字化し、IPOやM&Aを意識する段階を指します。この段階の企業は、収益が安定しているため、資金調達が不要になるケースもありますが、全国展開や海外展開を視野に事業をさらに飛躍させる場合には、大規模な資金調達が必要です。シリーズCまで成長を遂げた企業は社会的信用を得ることができるため、出資先の選択肢は増えます。

昨今では、資金調達は企業戦略と切り分けることが難しく、経営陣の一人としてCFO(最高財務責任者)を迎え入れる企業が多くなっています。実際にソニーグループの吉田憲一郎CEOや、NECの森田隆之CEOは、CFO出身のCEOとして有名です。

CFOという役職が企業に導入されはじめた背景には、1990年代前半に起きたバブル経済の崩壊をきっかけに資金調達の複雑化や難易度が上がったことがあります。バブル崩壊前までの日本企業の資金調達は、金融機関からの融資が主な方法であり、企業の財務担当者は金融機関とのリレーションスキルが求められていました。 しかし、バブル崩壊後、金融機関からの融資を受けることは難しくなり、個人、機関投資家から資金調達が必要となりました。それに伴い、企業の財務責任者は、自社の財務状況や計画に加え、競合との優位性や市場の成長性などより経営寄りのスキルを求められるようになりました。そのため資金調達を含めた財務における専門性と、経営陣としてのスキルを持ち合わせたCFOへのニーズが高まっていきました。

CFOの役割は、企業の規模や成長ステージによって変わってきます。

企業の創業期において、CFOが担う重要な役割は「資金調達」です。起業から事業を軌道に乗せるまでの期間は、段階に応じた資金調達を実施するケースが多いです。金融機関から融資を受ける場合は、財務諸表の整理や返済計画の作成が必須です。出資の場合は、投資家やベンチャーキャピタルの候補探しから始まり、発行株式数や種類などを直接交渉します。契約書などの作成やチェックも必要になるので、優秀なCFOがいれば効果的な資金調達が可能となり成長速度に差が付きます。

拡大期は事業拡大に伴い、人件費やオフィスの賃料、商品開発費、広告宣伝費などのコストに対する予算配分や管理が増えていきます。予算配分の適正化のため、部署毎の意思決定やコストカットの洗い出しもCFO主導で行っていく必要があります。また、拡大期においても資金調達は続くため、投資家とのリレーションも引き続き重要です。

上場準備段階のCFOの業務は主に「内部統制の構築」「監査法人・証券会社の交渉」となります。創業期などは非常勤のCFOを迎え入れる企業もありますが、上場準備では、社内常任のCFOが望ましいとされています。上場に向けては、財務、経理、IRなど社内のステークホルダーと業務連携する必要があるため、CFOの主導力が求められます。投資家とのコミュニケーションは、上場後の株価に大きく影響するため、CFOの重要な役割となります。

近年、国内スタートアップ企業への投資額は年々増加傾向にあります。シリーズCでは、数十億円の資金調達が実施可能となり、全ラウンドで調達額が増加しています。2021年は、スタートアップ企業の大型資金調達が相次ぎ、1度の調達額が100億円を超える「メガラウンド」が登場しました。2021年度、国内スタートアップ企業の資金調達最高額は、新世代バイオ素材開発事業を展開するSpiberで394億円となりました。そのほか、スマートニュース(251億円)やhey(162億円)、SmartHR(156億円)など、1年間で8社が100億円以上を調達しました。

大型資金調達が増加した理由としては、2019年以降から大きな資産を持つ海外投資家の出資が増えたことです。海外の機関投資家が日本のスタートアップ企業に注目を置くようになった背景には、日本にもユニコーン企業のポテンシャルがあるスタートアップがあることがようやく認知されてきたことや、米国と中国のバリュエーションが高騰したという外部要因から、日本のスタートアップが割安に見えていることがあります。また、海外投資家と英語でコミュニケーションできる優秀な人材が、スタートアップの経営層に増えたことも大きく影響していると考えられます。米国でバリエーションが高騰し、割安感がある日本のスタートアップ企業に海外の投資家が投資する傾向は今後も続き、資金調達額もさらに上がっていく予想ができます。

※参考資料

「国内スタートアップ資金調達金額ランキング」(調査期間:2021年1月から11月まで 2021年11月時点)

記事:STARTUP DB https://media.startup-db.com/research/funding-ranking-202111

資金調達はスタートアップ企業が飛躍的に成長するために必要な手段です。企業は資金を得る対価として、結果がつきものになります。どのフェーズでどのくらい資金調達を受けるかによってその後の事業成長に大きく関わってきます。CFOをはじめ、財務に長けた人材を確保し、自社に適した資金調達手段や投資家を見定めることが大切です。

オンラインのお打ち合わせにて、業務委託の活用方法や候補者をご提案をいたします。